Proticiklični kapitalski blažilnik – 3. četrtletje 2024

Banka Slovenije na podlagi podatkov iz drugega četrtletja 2024 ohranja napovedano stopnjo proticikličnega kapitalskega blažilnika za izpostavljenosti do Republike Slovenije na ravni 1,0 % zneska skupne izpostavljenosti tveganjem. Banke morajo to zahtevo izpolnjevati od 1. januarja 2025 dalje.

Stopnja proticikličnega kapitalskega blažilnika za Republiko Slovenijo za obdobje od 31. decembra 2023 do 31. decembra 2024 sicer znaša 0,5 % zneska skupne izpostavljenosti tveganjem.

Stopnja blažilnika 1,0 % predstavlja t. i. pozitivno nevtralno stopnjo proticikličnega blažilnika kar pomeni, da bo blažilnik v standardiziranem oziroma nevtralnem okolju tveganj enak 1,0 %. Za standardizirano oziroma nevtralno okolje tveganj je značilno, da ciklična tveganja niso pretirano visoka niti nizka (realizirana) oziroma se ohranjajo na stabilni ravni.

Opredelitev standardiziranega oziroma nevtralnega okolja tveganj

Za standardizirano oziroma nevtralno okolje tveganj je značilno, da ciklična tveganja niso pretirano visoka niti nizka oziroma se ohranjajo na stabilnih ravneh. Za oceno faze finančnega cikla in standardiziranega oziroma nevtralnega okolja tveganj uporabljamo posamezne kazalnike tveganj, modelske ocene ter t. i. indikator nevtralnega okolja. Pri tem smo pozorni ali posamezni kazalniki in modelske ocene odstopajo od »normalnega« razvoja. Ker lahko posamezni kazalniki ali modelske ocene prikazujejo mešano sliko, pri končni odločitvi glede faze finančnega cikla in intenzitete sistemskega tveganja pomembno vlogo igra strokovna presoja vseh kvalitativnih in kvantitativnih informacij, ki so na voljo. Na splošno lahko nevtralno okolje tveganj kvantitativno opredelimo kot stanje, ko je sestavljeni indikator stabilen in/ali ko se indikator nevtralnega okolja (Slika 1) giblje okoli 0. Pričakujemo tudi, da je bančni sitem v standardiziranem oziroma nevtralnem okolju tveganj odporen na sistemska tveganja in posluje z dobičkom ter ne prevzema pretiranega tveganja.

Kalibracija višine pozitivne nevtralne stopnje proticikličnega blažilnika temelji na zgodovinsko povprečni signalizirani vrednosti proticikličnega blažilnika, na podlagi rezultatov stresnih testov in strokovne ocene. Pri odločitvi o višini pozitivne nevtralne stopnje smo upoštevali tudi učinkovitost morebitne sprostitve proticikličnega blažilnika. Stopnja blažilnika mora biti namreč dovolj visoka, da omogoča tudi učinkovite delne sprostitve.

Kazalniki za oceno nevtralnega okolja in grajenje proticikličnega blažilnika nad pozitivno nevtralno stopnjo

Analitični okvir Banke Slovenije za oceno nevtralnega okolja in določanje stopenj proticikličnega blažilnika primarno temelji na treh metodologijah. Prva metodologija temelji na posameznih kazalnikih tveganj med katerimi je tudi t. i. kreditna vrzel (Tabela 1). Druga metodologija temelji na sestavljenem indikatorju (Slika 3) in tretja metodologija temelji na indikatorju nevtralnega okolja (Slika 1). Prvi dve metodologiji Banka Slovenije uporablja že dalj časa, medtem ko je indikator nevtralnega okolja dodatno vpeljan v analitični okvir Banke Slovenije za pomoč pri oceni faze finančnega in poslovnega cikla in s tem nevtralnega okolja tveganj in pomoč pri odločanju o stopnji proticikličnega blažilnika.

Banka Slovenije poleg opisanih kazalnikov dodatno spremlja tudi druge kazalnike tveganj, ki so pomembni za opredelitev faze finančnega cikla. Ti kazalniki so v uporabi pri oceni tveganj, ki jih Banka Slovenije vsako četrtletje ocenjuje in predstavi v Prikazu tveganj in odpornosti.1 Med njimi so najpomembnejši kazalniki za oceno tveganj, ki izhajajo iz makroekonomskega okolja, kreditnega tveganja, kreditne aktivnosti, obrestnega tveganja, tveganja financiranja, dohodkovnega tveganja in tveganja, ki izhajajo iz nepremičninskega trga. Pri tem pa upoštevamo odpornost bančnega sistema na omenjena tveganja s pregledom solventnosti in dobičkonosnosti bančnega sistema, likvidnosti bančnega sistema ter odpornost podjetij in gospodinjstev na šoke, ki vplivajo na sposobnost odplačevanja posojil. Pri končni odločitvi o primerni stopnji proticikličnega blažilnika je ključna strokovna presoja, ki upošteva tudi druge kvantitativne in tudi kvalitativne dejavnike.

1) Indikator nevtralnega okolja

Opredelitev standardiziranega oziroma nevtralnega okolja tveganj temelji na indikatorju nevtralnega okolja. Ta temelji na metodologiji multivariatnega strukturnega modela časovnih vrst (angl. STSM model). Po tej metodologiji se predpostavi, da je neka podatkovna časovna serija sestavljena iz treh glavnih komponent: trenda, ciklične komponente in iregularne komponente. Strukturnost modela STSM omogoča medsebojni preplet različnih časovnih serij oziroma ciklov, v našem primeru realnega cikla (BDP), finančnega cikla (posojila gospodinjstvom)2 in cikla cen stanovanjskih nepremičnin, ki v teoriji predstavlja dober približek veznega člena med realnim in finančnim ciklom (Lenarčič, 2021).

Za izračun indikatorja nevtralnega okolja je potrebno zgoraj opisano metodologijo modela STSM nadgraditi, po tem ko z modelom ocenimo vse tri tipe ciklov. Od dejanskih podatkov časovnih serij realnega BDP, realnih stanj posojil gospodinjstvom in realnih cen stanovanjskih nepremičnin najprej odštejemo ocenjeno trendno komponento teh časovnih serij.3 Tako dobimo odklone posameznih spremenljivk od trendov. Odkloni so prikazani na Sliki 1 (odklon BDP z modro črtkano črto, odklon posojil gospodinjstvom z zeleno črtkano črto, ter odklon cen stanovanjskih nepremičnin z oranžno črtkano črto). Ocenjeni trendi teh spremenljivk so na Sliki 1 normalizirani na 0.4 Sestavljeni indikator nevtralnega okolja je predstavljen kot utežena kombinacija vseh treh odklonov posameznih spremenljivk, in sicer po naslednjem ključu: 60 % finančni cikel (ki nas kot makrobonitetnega nadzornika najbolj zanima), 30 % realni cikel ter 10 % cikel cen stanovanjskih nepremičnin. Potrebno je le še določiti meje nevtralnega okolja, torej okolja, kjer je proticiklični kapitalski blažilnik nevtralen (pri 1,0 %). Pogoj nevtralnosti 1,0 % je določen znotraj enega standardnega odklona sestavljenega indikatorja nevtralnega okolja.

Indikator nevtralnega okolja se v trenutni fazi nahaja na sredini nevtralnega koridorja, kar pomeni določitev pozitivne nevtralne stopnje blažilnika pri 1,0 % (Slika 1).

Slika 1: Indikator nevtralnega okolja

.png)

*Opomba: Za natančnejši opis metodologije, ki temelji na izračunu realnih in finančnih ciklov s pomočjo multivariatnega strukturnega modela časovnih vrst glej Lenarčič (2021). Spremenljivka d_HH_Loans predstavlja odklon (v %) dejanske (v realnih cenah izražene) serije posojil gospodinjstvom od dolgoročnega ocenjenega trenda (v realnih cenah izražene) serije posojil gospodinjstvom, ki je normaliziran na 0. Spremenljivka d_RRE predstavlja odklon (v %) dejanske serije realnih cen stanovanjskih nepremičnin od dolgoročnega ocenjenega trenda serije realnih cen stanovanjskih nepremičnin, ki je normaliziran na 0. Spremenljivka d_GDP predstavlja odklon (v %) dejanske serije realnega BDP od dolgoročnega ocenjenega trenda serije realnega BDP, ki je normaliziran na 0. Zeleni koridor pa predstavlja +/- enega standardnega odklona serije indikatorja nevtralnega okolja. V tem koridorju predpostavljamo, da je okolje nevtralno in signalizira nevtralno stopnjo pozitivnega nevtralnega proticikličnega blažilnika pri 1 %.

Vir: Banka Slovenije, SURS, lastni preračuni

2) Posamezni kazalniki tveganj

Banka Slovenije v skladu z 233. členom Zakona o bančništvu (Uradni list RS, št. 92/21 in 123/21 – ZBNIP, v nadaljevanju: ZBan-3) četrtletno izračunava vodilo za blažilnik,5 ki smiselno odraža kreditni cikel in tveganja zaradi čezmerne kreditne rasti v Republiki Sloveniji ter upošteva posebnosti gospodarstva v Republiki Sloveniji. Pri opredelitvi višine blažilnika Banka Slovenije smiselno upošteva metodologiji BCBS (2010)6 in ESRB (2014)7.

V Priporočilu ESRB/2014/1 je kot pomemben kazalnik za določitev vrednosti blažilnika opredeljeno odstopanje razmerja med krediti zasebnemu nebančnemu sektorju in BDP od lastnega dolgoročnega trenda (t. i. kreditna vrzel).8 Kazalnik signalizira potencialno prekomerno rast kreditov v razmerju do gospodarske rasti (slika 2).9 Poleg odstopanja razmerja med krediti in BDP od dolgoročnega trenda smo izbrali dodatnih pet kazalnikov:

- letna stopnja rasti cen rabljenih stanovanjskih nepremičnin (mera potencialne precenjenosti nepremičnin),

- letna stopnja rasti kreditov domačemu zasebnemu nefinančnemu sektorju (mera gibanja kreditov),

- povprečna utež tveganj (mera trdnosti bilanc stanja bank),10

- donosnost na kapital (mera trdnosti bilanc stanja bank) ter

- razmerje med krediti in bruto poslovnim presežkom (mera zadolženosti zasebnega sektorja).

Pri izbiri posameznih kazalnikov smo upoštevali naslednje kriterije:

- kazalniki pokrivajo različne vzroke tveganj,

- kazalniki imajo zadovoljivo napovedno moč pri napovedi krize,

- časovna vrsta kazalnikov je dovolj dolga, da omogoča statično analizo11 primernosti indikatorja (točke iv in v),

- kazalniki aktivirajo blažilnik v obdobjih prekomernega kreditiranja gospodarstva,

- kazalniki ne aktivirajo blažilnika (prepogosto) v obdobju zmerne rasti kreditov,

- kazalniki pokrivajo široko področje bančnega ali širšega sistema oziroma niso parcialni.

Tabela 1: Vrednosti posameznih kazalnikov tveganj

| Kazalnik | Povprečna vrednost kazalnikov (2000Q1-2024 Q2)* | Vrednost kazalnikov v 2024 Q2 |

| Vrzel med krediti zasebnemu nebančnemu sektorju in BDP | -10,7 % | -15,6 % |

| Letna stopnja rasti cen rabljenih stanovanj (na voljo od 2001) | 6,1 % | 7,7 % |

| Letna stopnja rasti kreditov domačemu zasebnemu nefinančnemu sektorju | 7,8 % | 0,8 % |

| Povprečna utež tveganj | 61,2 % | 51,3 % |

| Donos na kapital | 3,1 % | 19,5 % |

| Razmerje med krediti in bruto poslovnim presežkom | 4,0 | 1,7 |

Opombe:

* Povprečna vrednost je namenjena zgolj orientaciji. Povprečna vrednost kazalnika letna stopnja rasti cen rabljenih stanovanj je zaradi razpoložljivosti podatkov izračunana za obdobje 2001 Q1–2024 Q2.

Vir: SURS in lastni preračuni.

Kot je razvidno iz tabele, je odstopanje razmerja med krediti in BDP od dolgoročnega trenda negativno (–15,6 %), pri čemer znaša razmerje med krediti in BDP 52,4 % (Slika 2). Odstopanje razmerja med krediti in BDP od dolgoročnega trenda je še vedno negativno zaradi izjemno visoke rasti kreditiranja zasebnega nebančnega sektorja v obdobju pred globalno finančno krizo.12 Rast kreditov zasebnemu nefinančnemu sektorju se je v drugem četrtletju 2024 spet malo povišala; v primerjavi s prejšnjim četrtletjem se je zvišala za 0,2 odstotne točke in je znašala 0,8 %. Povprečna utež tveganj (51,3 %) je na podobni ravni kot v prejšnjem čertletju. V primerjavi s prejšnjim četrtletjem se je za 1,4 odstotne točke znižala rast cen rabljenih stanovanjskih nepremičnin in je znašala 7,7 %. Banke so v drugem četrtletju 2024 uspešno poslovale, čeprav se je vrednost količnika donos na kapital (ROE) povečala in znašala 19,5 %. Glede na to, da visoki dobički bank niso povezani s prevzemanjem prekomernih tveganj, visoka vrednost ROE ni problematična. Razmerje med krediti in bruto poslovnim presežkom, ki predstavlja mero zadolženosti zasebnega sektorja in odraža sposobnost financiranja dolgov poslovnega sektorja, ostaja nizko.

Slika 2: Kreditna vrzel

.png)

Opomba: V izračun kreditne vrzeli so vključena vsa bančna posojila (domačih in tujih bank) zasebnemu nebančnemu sektorju (nebančni sektor brez države) pred oslabitvami. BDP je preračunan na letno raven kot vsota nominalnega BDP v zadnjih štirih četrtletjih. Trend razmerja med posojili in BDP je ocenjen z rekurzivnim Hodrick-Prescottovim (HP) filtrom z lambda parametrom 400.000. Kreditna vrzel je razlika med dejansko vrednostjo razmerja med krediti in BDP ter trendom tega razmerja.

Vir: Banka Slovenije.

3) Sestavljeni indikator

Banka Slovenije od sredine leta 2020 dodatno spremlja tudi sestavljeni indikator, ki združuje posamezne kazalnike tveganja, ki so izkazali dobro napovedno moč pri napovedi krize na podlagi podatkov držav evrskega območja ter Danske, Švedske in Združenega kraljestva. Kazalniki tveganja, ki so združeni v sestavljeni indikator, so:

- bančni krediti domačemu zasebnemu nefinančnemu sektorju glede na BDP (mera gibanja kreditov),

- skupna realna rast kreditov (mera gibanja kreditov),

- razmerje med cenami stanovanjskih nepremičnin in dohodkom (mera potencialne precenjenosti nepremičnin),

- razmerje med servisiranjem dolga in dohodkom (mera zadolženosti zasebnega sektorja),

- razmerje med saldom tekočega računa in BDP (mera zunanjih neravnovesij).

Za vsakega od kazalnikov smo preizkusili različne transformacije (četrtletne, enoletne, dvoletne, triletne transformacije itd.) z namenom identificirati tiste z najboljšo napovedno močjo. Dvoletne ali triletne spremembe kazalnikov imajo najboljšo napovedno moč krize. Ob njihovi uporabi se začnejo posamezni kazalniki povečevati ali upadati približno pet let pred začetkom sistemske finančne krize in običajno dosežejo vrh oziroma dno eno do dve leti pred nastankom krize, kar so zaželene lastnosti kazalnikov zgodnjega opozarjanja.

Posamezni kazalniki tveganja so združeni v sestavljeni indikator na način, da optimizirajo napovedno moč zgodnjega opozarjanja na krizo od pet do dvanajst kvartalov pred pojavom krize. Slika 3 prikazuje vrednost sestavljenega indikatorja v drugem četrtletju 2024 ter prispevek posameznih kazalnikov k sestavljenemu indikatorju. Od leta 2023 se sestavljeni indikator zaradi nižje kreditne rasti in izboljšanja razmerja tekočega računa v BDP znižuje. V drugem četrtletju 2024 pa sestavljeni indikator ostaja na podobni ravni kot v prejšnjem četrtletju.

Slika 3: Sestavljeni indikator za Slovenijo

.png)

Opomba: Normalizacija podindikatorjev sestavljenega indikatorja je narejena z odštetjem vrednosti podindikatorja z ekonomsko nevtralno vrednostjo podindikatorja in nato z deljenjem te vrednosti s standardnim odklonom tega kazalnika, ki je izračunan na podlagi panelne porazdelitve kazalnika po državah evrskega območja. Podindikatorji sestavljenega indikatorja so nato uteženi na način, da optimizrirajo napovedno moč sestavljenega indikatorja. Prednost normalizacije je ta, da imajo enote sestavljenega indikatorja intuitivno razlago kot tehtano povprečno odstopanje kazalnika od ekonomsko nevtralne vrednosti, izmerjeno v večkratnikih zgodovinskega standardnega odklona. Več informacij o izbiri podindikatorjev, normalizaciji in določitvi uteži je na voljo na: Anticipating the bust: a new cyclical systemic risk indicator to assess the likelihood and severity of financial crises.

Vir: Banka Slovenije.

Sprostitev proticikličnega kapitalskega blažilnika in nevtralne stopnje

Za namen sproščanja blažilnika do nevtralne pozitivne stopnje bomo uporabili iste kazalnike in modelske ocene kot pri grajenju blažilnika. Blažilnik se bo lahko zmanjšal postopoma ali nemudoma, odvisno od razvoja tveganj. Če se bo blažilnik izgradil do stopnje 2,5 % ali več, bo lahko sprostitev blažilnika do nevtralne stopnje potekala postopoma, v primeru da se bodo ciklična tveganja postopoma zniževala. V primeru blažjega finančnega šoka, bo lahko sprostitev blažilnika do nevtralne ravni zadostna za omilitev posledic materializacije tveganj. V primeru, da ocenimo, da je sprostitev blažilnika do nevtralne stopnje nezadostna, bomo sprostili celotni blažilnik. Pri oceni ali je primeren čas za sprostitev blažilnika nam bodo v pomoč tudi kazalniki Prikaza tveganj in odpornosti, predvsem kazalniki kreditnega tveganja, solventnosti in dobičkonosnosti ter kazalniki dohodkovnega tveganja.

Med kazalniki, za katere literatura ugotavlja določene pozitivne povezave z obsegom oziroma rastjo posojil v gospodarstvu, so kapitalske rezerve (opredeljene kot presežek kapitalskih virov banke nad vsemi minimalnimi regulativnimi zahtevami in blažilniki).13 Dodaten kazalnik, ki lahko nakaže na krčenje kreditiranja so strožji standardi bank, ki jih lahko merimo na podlagi ankete BLS (Bank Lending Survey). Modelske ocene ravno tako lahko nakažejo na spremembe v dejavnikih, ki vplivajo na ponudbo in povpraševanja po kreditiranju.14

Sprostitev pozitivne nevtralne stopnje blažilnika bo odvisna od materializacije tveganj. Eden izmed glavnih pokazateljev materializacije tveganj je omejeno kreditiranje bank, povečanje deleža nedonosnih terjatev in oslabitev solventnosti bančnega sistema in s tem odpornosti bančnega sistema. Poleg modelskih ocen verjetnosti nastanka kriz in obstoječih metodologij za oceno nevtralnega okolja in cikličnih sistemskih tveganj, bomo pri presoji ali je primeren čas za sprostitev blažilnika upoštevali tudi kvantitativne informacije, ki so Prikazu tveganj in odpornosti Banke Slovenije. Med njimi so najpomembnejši kazalniki za oceno kreditnega tveganja, solventnosti in dobičkonosnosti bančnega sistema in kreditne aktivnosti.

Sproščanje proticikličnega blažilnika je še bolj podvrženo strokovni presoji kakor samo grajenje blažilnika, zato je kvantitativno zelo težko opredeliti meje, kdaj je primeren čas za sprostitev blažilnika.

Zahteva po vzdrževanju banki lastnega proticikličnega kapitalskega blažilnika

V skladu z 232. členom ZBan-3 mora banka vzdrževati lasten proticiklični kapitalski blažilnik, enak znesku njene skupne izpostavljenosti tveganjem, pomnoženemu s tehtanim povprečjem stopenj proticikličnega blažilnika, izračunanih v skladu s Sklepom o izračunu stopnje posamezni banki lastnega proticikličnega kapitalskega blažilnika za banke in hranilnice (Uradni list RS, št. 55/15, 42/16, 9/17 in 92/21 – ZBan-3) na posamični in konsolidirani podlagi, kot velja v skladu z II. naslovom 1. dela Uredbe (EU) št. 575/2013.

Za izpostavljenosti v Republiki Sloveniji se za obdobje od 31. decembra 2023 do 31. decembra 2024 uporabi stopnja blažilnika 0,5 %, od 31. januarja 2025 pa stopnja blažilnika 1 %. Za izpostavljenosti do drugih držav se uporabi stopnja blažilnika, ki jo določijo in objavijo imenovani organi teh držav na svojih spletnih straneh. Stopnje blažilnika za države, ki so del EGP, so sicer navedene tudi na spletni strani ESRB. Za nekatere države, ki niso del EGP, pa so stopnje blažilnika objavljene na spletni strani BIS.

[1] Prikaz tveganj in odpornosti je vključen v Poročilo o finančni stabilnosti oziroma Informacijo o poslovanju bank s komentarjem.

[2] Metodologijo smo preverili tudi s posojili podjetjem, ki pa v podatkih vsebujejo šum (posojila iz tujine, enkratna posojila večjih podjetij, itd.), zato za potrebe večje robustnosti dinamike indikatorja nevtralnega okolja upoštevamo le posojila gospodinjstvom. Zaradi podobnega razloga se pri izračunu indikatorja nevtralnega okolja ne upošteva vseh posojil zasebnemu nebančnemu sektorju, saj se dinamiki posojil podjetjem in posojil gospodinjstvom v določenih obdobjih izključujeta, ter posledično otežujeta kakovostnejšo oceno ciklov.

[3] Vsi podatkih so popravljeni za inflacijo in vstopajo v model v realnih vrednostih.

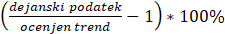

[4] Odklon je izračunan kot  .

.

[5] V skladu s priporočilom ESRB z dne 18. junija 2015 o smernicah za določanje stopenj proticikličnega kapitalskega blažilnika (ESRB/2014/1) vodilo za blažilnik ni namenjeno temu, da bi povzročilo samodejno določanje blažilnika ali zavezovalo imenovani organ.

[6] Basel Committee on Banking Supervision (2010). Guidance for national authorities operating the countercyclical capital buffer.

[7] ESRB (2014). Operationalizing the countercyclical capital buffer: indicator selection, threshold identification and calibration options.

[8] Kreditna vrzel se izračuna in objavi tudi v skladu z 233. in 238. členom Zakona o bančništvu.

[9] Analiza BCBS kaže, da je vrzel v razmerju med krediti in BDP sicer koristno izhodišče za usmerjanje odločitev o stopnjah proticikličnega blažilnika, vendar pa se njena uspešnost med državami in v času razlikuje. Glede na raznolikost in dinamično naravo finančnih sistemov, posebnosti nacionalnih gospodarstev ter bistvene razlike v razpoložljivosti podatkov v Evropski uniji moramo imenovani organi pri ocenjevanju ravni tveganja na ravni celotnega sistema upoštevati vrsto informacij in temu ustrezno določiti stopnjo blažilnika. Te informacije vključujejo dodatne kazalnike, ki opozarjajo na povečevanje tveganja na ravni celotnega sistema. Kvantitativne in kvalitativne informacije, ki se uporabijo pri tej oceni, vključno z vodilom za blažilnik in dodatnimi kazalniki, so osnova za pojasnjevanje in utemeljevanje odločitev o stopnjah blažilnika.

[10] Ker izračuni kazalnikov temeljijo na preteklih gibanjih, je treba vrednost blažilnika, ki jo signalizirajo posamezni kazalniki, strokovno presoditi in upoštevati morebitna nova spoznanja. Posledično smo ugotovili, da je v preteklosti uporabljeni kazalnik razmerje med posojili in depoziti (LTD) v trenutnih okoliščinah manj primeren za prepoznavo tveganj na segmentu trdnosti bilance stanja bank. Kazalnik LTD bi namreč imel dobro napovedno moč za krizo podobno globalni finančni krizi, medtem ko v sedanjih razmerah financiranja posojil z zadolževanjem bank v tujini praktično ni več, zato je verjetnost, da bi se kazalnik LTD ponovno močneje zvišal, majhna. S ciljem učinkovite zaznave tveganj smo v tretjem četrtletju 2023 kot alternativo kazalniku LTD vključili kazalnik, ki v skladu z zahtevo Priporočila ESRB/2014/1, podobno kot LTD, odraža spremembo v strukturi bilanc bank oziroma odraža poslovne modele bank (t. i. »mere trdnosti bilance stanja bank«).

[11] S statično analizo na zgodovinskih podatkih (pribl. 2004–2008) ocenimo, kakšna bi bila dinamika blažilnika v času kopičenja neravnovesij v bančnem in širšem sistemu. Tovrstna analiza zanemari dejstvo, da bi se obnašanje bank najverjetneje spremenilo, če bi bil v tem času blažilnik aktiven.

[12] Kreditna rast nebančnemu sektorju je v letu 2007 presegla 35 %. V začetku leta 2005 je razmerje med krediti zasebnemu nebančnemu sektorju in BDP znašalo 65,8 %. Do konca leta 2008 se je razmerje med krediti zasebnemu nebančnemu sektorju in BDP povečalo za 44,4 odstotnih točk na 110,2 %, vrh pa je doseglo v tretjem četrtletju 2010, ko je doseglo skoraj 120 %. Visoka rast kreditov, ki je daljše obdobje prehitevala rast BDP, je potegnila oceno dolgoročnega trenda močno navzgor. Zaradi izrazite upočasnitve kreditne rasti po globalni finančni krizi in izrazitega padca razmerja med krediti in BDP je odstopanje razmerja med krediti in BDP od lastnega dolgoročnega trenda močno upadlo in doseglo najnižjo raven sredi leta 2016 (–41 %). Od leta 2016 dalje se odstopanje razmerja med krediti in BDP od lastnega dolgoročnega trenda vztrajno znižuje.

[13] Za pregled literature na to temo glej BIS (2022) Buffer usability and cyclicality in the Basel framework.

[14] Osnovni opis modelske infrastrukture je podan v okvirju Okvir 1.3 Empirična analiza ponudbe in povpraševanja po posojilih podjetjem v Poročilu o finančni stabilnosti, oktober, 2021.